Tips Lolos AI Credit Scoring untuk UMKM Naik Level

Di sebuah desa dengan wisata alam dataran tinggi, terdapat sebuah workshop kreatif milik Pak Budi. Workshop tas anyaman yang telah beroperasi selama beberapa tahun ini dikelola keluarga dan kerabat sebagai pengrajinnya.

Meskipun bisnisnya berjalan dengan baik, Pak Budi sering menghadapi tantangan dalam mendapatkan akses kredit dari lembaga keuangan untuk memperluas usahanya. “Selalu saja mentok pada jaminan,” keluhnya. Ia berharap akan adanya pinjaman UMKM tanpa jaminan sehingga ia bisa leluasa mengembangkan usahanya.

Sama halnya dengan kisah seorang teman single mom yang cukup lama berdagang asinan sayur di pasar kabupaten. Keinginannya untuk menaikkan level usaha, memperluas jangkauan produk ke toko-toko dan supermarket lokal tentu membutuhkan sokongan biaya. Namun sebagai usaha rumahan, pencatatan keuangannya masih belum rapi sehingga pengajuan pinjaman ke bank selalu mental.

"Saya takut pinjam modal terlalu besar," ujar Bu Dias, ibu rumah tangga di Surabaya yang menjalankan usaha homemade cookies. Rumah produksinya yang berada di sebuah gang di pusat kota Surabaya ini sebetulnya terbilang sukses dan memiliki sejumlah karyawan dari ibu-ibu di sekitar gang. Akses informasi ke perbankan juga tidak sulit. Tetapi Bu Dias adalah pemain aman, dia tidak berani ambil risiko pinjaman besar yang membuatnya sulit bergerak.

Ilustrasi yang dihadapi oleh para pelaku Usaha Mikro, Kecil, dan Menengah (UMKM) di atas mewakili jutaan UMKM lainnya dalam mencari permodalan. Riwayat keuangan yang tidak tercatat secara formal, pinjaman yang terlalu besar, serta ketidakmampuan untuk memberikan jaminan yang signifikan adalah kendala umum bagi sebagian besar pelaku UMKM di Indonesia.

Padahal, Indonesia memiliki sekitar 58 juta usaha mikro, kecil dan menengah, atau mencapai 99.9% dari total unit usaha yang tersebar di seluruh negeri. Sebagian besar usaha-usaha ini dijalankan oleh para petani, nelayan, pengrajin, ibu-ibu di pelosok daerah, tukang sayur di pasar tradisional dan semacamnya.

Dari angka ini, lebih dari 50 juta UMKM di Indonesia dinilai unbankable atau tidak memiliki akses pinjaman ke bank karena beberapa hal. Meski bisnis UMKM menghasilkan pendapatan yang stabil, mereka terkendala skor kredit yang rendah seringnya karena tidak memiliki catatan kredit yang dapat diverifikasi secara formal. Hal ini mengakibatkan tidak semua aplikasi kredit UMKM dapat diterima oleh institusi perbankan.

Sebelumnya, credit score adalah faktor penentu apakah sebuah entitas usaha dianggap layak mendapat pinjaman. Credit score merupakan sistem penilaian kelayakan calon peminjam menggunakan matriks tertentu, contohnya seperti jumlah kredit yang pernah dimiliki, kepemilikan beban kredit, dan seberapa sering menunggak pembayaran.

Nah, lalu para pelaku usaha yang dianggap unbankable ini, larinya pada kemana??

Amartha Mikro Fintek, Solusi Fintech Ramah UMKM

Menjawab tantangan yang dihadapi para UMKM, beberapa tahun belakangan muncul alternatif platform pinjaman peer-to-peer (P2P Lending) yang menawarkan solusi bagi permasalahan pembiayaan UMKM.

Di tahun 2010, muncul Amartha Mikro Fintek. Startup fintech yang didirikan oleh Andi Taufan Garuda Putra ini memiliki visi meningkatkan inklusi keuangan bagi sektor UMKM di Indonesia yang terpinggirkan dari layanan perbankan formal. Amartha telah memikirkan bagaimana mendukung UMKM sebagai salah satu cara mengatasi kemiskinan di Indonesia.

Sebagai fintech, lembaga ini menawarkan akses permodalan UMKM, pinjaman yang lebih ramah bagi bisnis mikro dan pendanaan berkelanjutan. Lebih dari 1.6 juta usaha mikro telah diberdayakan lewat penyaluran lebih dari 12 triliun modal usaha.

Karena lebih leluasa dalam berinovasi, bisnis fintech telah menjadi kekuatan besar dalam dunia keuangan dimana salah satu bisnis utama fintech juga melakukan penentuan kelayakan kredit untuk calon peminjam.

Secara tradisional, proses credit scoring biasanya dilakukan secara manual dengan mempertimbangkan sejumlah faktor terkait riwayat kredit, pendapatan, dan profil peminjam. Namun, metode ini ditengarai banyak kekurangannya terutama soal akurasi.

Scoring sendiri merupakan model matematika berdasarkan metode statistik dan perhitungan untuk sejumlah besar informasi.

Seiring dengan perkembangan teknologi kecerdasan buatan (articifial intelligence), banyak perusahaan fintech beralih menggunakan model AI credit scoring untuk meningkatkan akurasi, efisiensi, dan mengatasi masalah-masalah yang muncul dalam sistem skoring kredit tradisional.

AScore.ai: Amartha AI Credit Scoring

Sebagaimana karakter startup yang erat dengan inovasi teknologi, Amartha meluncurkan AScore.ai. Ascore.ai adalah layanan skor kredit untuk UMKM yang memanfaatkan teknologi machine learning dalam mengukur profil risiko. Amartha menggunakan lebih dari satu juta database mitra pengusaha mikro untuk mengembangkan Ascore.ai

Dalam operasionalnya, Ascore.ai menggunakan teknologi AI untuk menghasilkan:

- Output nilai risiko

- Penghitungan bunga pinjaman

- Pengolahan data

- Keputusan-keputusan yang berpengaruh pada bisnis (credit decisioning)

Sementara untuk pengguna individu, Ascore.ai dapat digunakan untuk menghitung sendiri profil risiko dan simulasi skor kredit sebelum mengajukan pinjaman ke lembaga keuangan.

Dengan demikian, penilaian AI memberikan penilaian skor kredit individual yang lebih sensitif berdasarkan serangkaian faktor real time tambahan. Kedua pihak bisa melakukan penghitungan profil risiko masing-masing.

Berikut ini detail bagaimana cara mengetahui skor kredit calon peminjam yang dilakukan Amartha:

Pengumpulan Data Digital

Amartha mengumpulkan data digital dari calon peminjam melalui berbagai platform, seperti data transaksi pembayaran, catatan penjualan, pembelian bahan baku, dan aktivitas bisnis lainnya. Data ini mencakup informasi tentang stabilitas keuangan dan pertumbuhan usaha calon peminjam.

Pengolahan Data dengan AI

Setelah data dikumpulkan, digunakan algoritma machine learning untuk menganalisis data secara mendalam dan mencari pola-pola yang relevan. Model AI credit scoring dikembangkan untuk memberikan penilaian kelayakan kredit berdasarkan data dan perilaku keuangan yang dikumpulkan.

Prediksi Kelayakan Kredit

AI memproses data calon peminjam dan menghasilkan penilaian kelayakan kredit. Hasil penilaian ini mencakup informasi tentang risiko kredit, batas kredit yang dapat diberikan, dan tingkat bunga yang relevan.

Keputusan Cepat dan Responsif

Kegunaan artificial intelligence dalam mengukur skor kredit memungkinkan Amartha untuk menilai kelayakan kredit calon peminjam dengan cepat dan responsif. Proses penilaian yang efisien ini menentukan persetujuan atau penolakan kredit dalam waktu singkat, sehingga memudahkan UMKM mendapatkan akses keuangan yang lebih cepat.

Inklusi Keuangan bagi UMKM

Dengan menggunakan AI credit scoring, Amartha dapat menjangkau UMKM yang sebelumnya sulit mendapatkan akses ke layanan keuangan formal. Model AI ini memberikan kesempatan bagi UMKM dengan riwayat kredit terbatas atau tidak memiliki agunan yang cukup untuk mendapatkan permodalan yang dibutuhkan.

Tidak hanya bantuan bertumbuh dan berkembang dengan akses kredit berkelanjutan, Amartha juga memberikan pendampingan dan pelatihan kepada para peminjam untuk meningkatkan kemampuan manajerial dan keuangan mereka.

Keberhasilan Amartha dengan AI credit scoring-nya membuktikan bahwa dampak perkembangan teknologi di bidang ekonomi dapat berperan penting dalam meningkatkan inklusi keuangan dan memperkuat sektor UMKM di Indonesia.

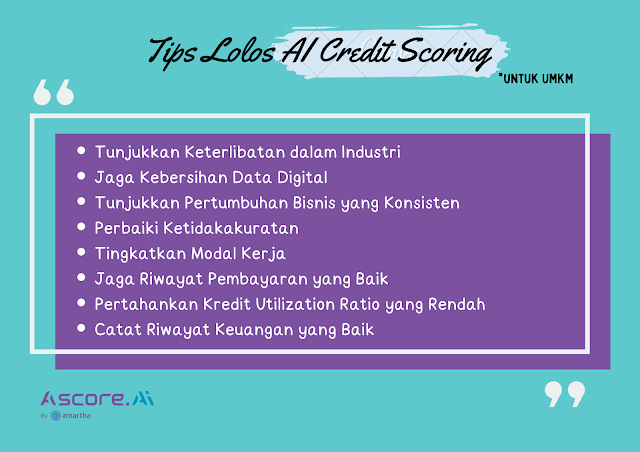

Tips Lolos AI Credit Scoring

Setelah memahami bagaimana AI credit scoring bekerja, para pelaku UMKM seharusnya tidak khawatir lagi jika ingin mengakses kredit. Namun, strategi memantaskan diri tetap penting dilakukan dalam rangka meningkatkan kredibilitas usaha dan kepercayaan dari investor.

Untuk lolos dalam AI credit scoring, UMKM utamanya perlu memastikan bahwa profil kredit usahanya menunjukkan kestabilan dan kelayakan untuk menerima kredit.

Catat Riwayat Keuangan yang Baik. Pastikan memiliki catatan keuangan yang teratur dan terdokumentasi dengan baik. Ini mencakup laporan laba rugi, neraca, dan arus kas. Data ini akan membantu machine learning untuk menilai kesehatan keuangan bisnis kita.

Pertahankan Kredit Utilization Ratio yang Rendah. Jangan memanfaatkan seluruh batas kredit yang tersedia pada pinjaman. Jaga rasio penggunaan kredit di bawah 30% dari total kredit yang tersedia.

Jaga Riwayat Pembayaran yang Baik. Pastikan selalu melakukan pembayaran tagihan tepat waktu. Keterlambatan pembayaran dapat merusak profil kredit dan menyebabkan penurunan skor kredit.

Tingkatkan Modal Kerja. Memiliki modal kerja yang cukup untuk mendukung operasional bisnis dapat memberikan kepercayaan tambahan pada AI credit scoring.

Perbaiki Ketidakakuratan. Periksa secara berkala laporan kredit usaha dan laporkan ketidakakuratan jika ada. Ketidakakuratan dapat mempengaruhi skor kredit secara negatif.

Tunjukkan Pertumbuhan Bisnis yang Konsisten. AI credit scoring mungkin juga mempertimbangkan pertumbuhan bisnis dari waktu ke waktu. Tunjukkan bahwa bisnis kita berkembang dan memiliki prospek yang baik di masa depan.

Tunjukkan Keterlibatan dalam Industri. Jika terlibat dalam kegiatan industri, bergabung dengan perkumpulan atau asosiasi bisnis, atau memiliki penghargaan atau sertifikasi yang relevan, sampaikan informasi tersebut untuk menunjukkan kecakapan dan komitmen kita dalam menjalankan bisnis ini.

Jaga Kebersihan Data Digital. Pastikan bahwa catatan dan informasi bisnis tersimpan dengan baik dan aman secara digital. Data yang bersih dan terorganisir membantu membangun kepercayaan dan meningkatkan peluang lolos AI credit scoring.

Selain itu, setiap sistem AI credit scoring dapat memiliki algoritma dan kriteria penilaian yang berbeda. Oleh karena itu, penting untuk memahami lebih lanjut tentang bagaimana sistem tersebut berfungsi dan faktor apa saja yang dianggap dalam proses penilaian kredit.

Dengan cara ini, kita dapat menyesuaikan langkah-langkah untuk meningkatkan skor kredit dan peluang untuk mendapatkan kredit bagi UMKM.

Nah yuk, jalannya sudah mudah.. Semangat buat para bakulers, mamak-mamak mbok jamu rumahan, home baker, crafter, lele breeder, dan lainnya... Kalian hebaattt dan layak untuk terus berkembang!

![[Review Drakor] Beyond Evil, Drama Terbaik Baeksang Awards 2021](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhtEsFHNJTwGjLKrarKYl3ySYdVqFgh8izETzPmFqFaxaN_sIQhsi6QkSa6HtI5JHQf-ULL-ajUvvJni7VC_0RnJv9sRFkpT7Yw6TpaSSyDa3ihqwOVMXXme99g1cUzVkekrf8bFUiWGstR/w448-h640/BE+jpg.jpg)

Jadi, kalau diupgrade dengan teknologi AI begini, selain UMKM friendly juga bisa investor friendly ya mbak.

Nice article